住宅を新築したり、分譲地を購入したり、分譲住宅を購入したりするときに、長期の住宅ローンを組んで資金とすることは一般的なことです。手持ち資金ですべてをまかなう方はもうほとんどいないんじゃないかな?というくらい、住宅ローン利用は当たり前になってきています。

そんな「住宅ローン」ですが、利用するとなれば金融機関との間で当然、契約をすることになりますが、その契約の課程の中で、申し込みをされる方の「信用調査」がなされることになります。この「信用調査」ですが、ずいぶん昔は、借入の契約書を取り交わしてから審査を行い、結果として「否認」されると契約自体がなかったことになってしまうという理不尽なこともよくありました。設計や土地取得の段取りなどを行い、さぁあとは資金調達としてのローン借入申込だという段階まできてはじめて信用調査などを踏まえたローン審査がなされ、その結果アウトになるということで、住宅を建てるだけではなく、時には、土地取得に対しても取引上の問題になりかねない状態でした。そこで、そんな中で、もう、今では当たり前になった、「住宅ローンの与信」というものが行われるような仕組みになってきました。ローン契約に先立ち、信用調査を含めた審査を行うことで、必要な資金が必要な額調達できるかどうか?を審査し、事前にローン契約に必要な調査を終えておくものです。

これは「個人情報の塊」なので、もちろん、審査されることの同意はもちろんなのですが、申し込みされる方の「自己申告」の部分に対して、申告されていることが真実かどうかも審査されます。その中で重視されるのは、申し込みされる方の、

・年収

・勤務先、勤続年数

・職務内容

・同居予定者

などですが、そのほかに、

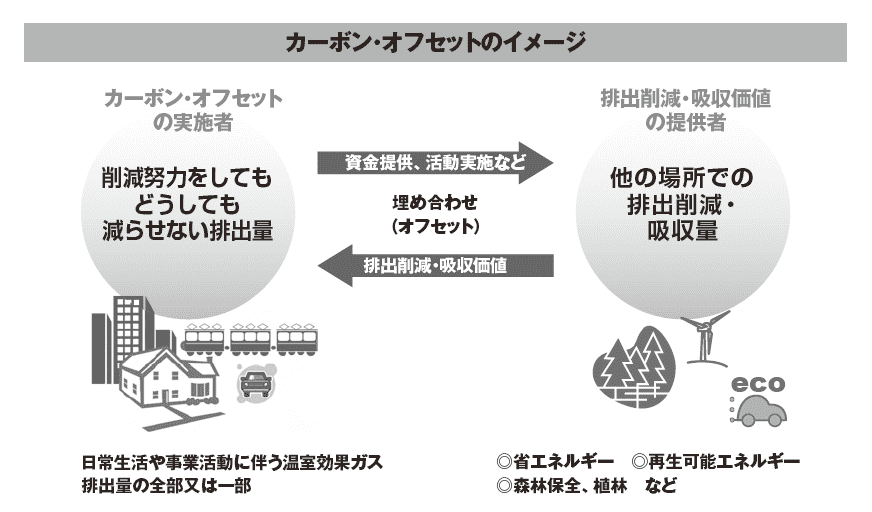

・現在の借入状況

の申告です。実は、住宅ローンの審査で否決される場合の多くは、この「現在の借入状況」に関することがほとんどです。そしてこれを調査することを「信用情報調査」といいますが、この「信用情報調査」が、皆さんが全く意識されていないところで、しっかりと記録に残っているということをまずはご理解いただければと思います。

今回のブログから数回にわたってこの「住宅ローン」と「信用情報調査」について説明していきたいと思います。

住宅ローン借入審査 その1

ファイナンス

ファイナンス